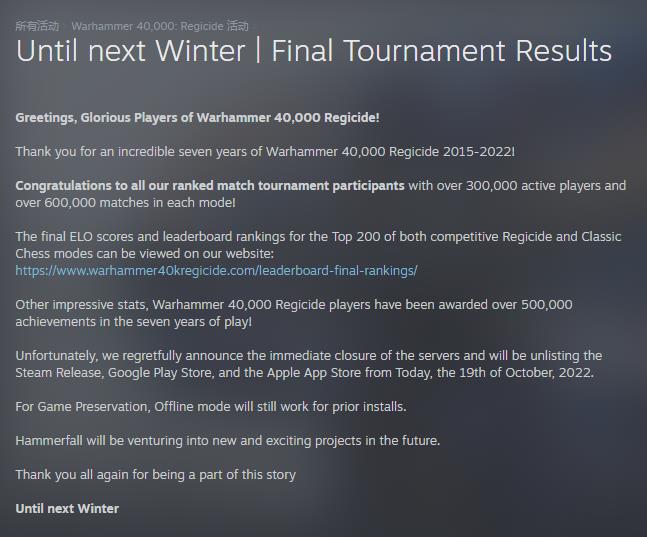

出海,如今已经成为国内游戏厂商的一门必修课,在近几年的各项数据中,无论是Sensor Tower的月度出海指数,亦或是data.ai每年公布的全球52强发行商名单,中国游戏厂商在其中的比重越来越大。中国游戏在全球能够取得如此的成绩可谓是非常难得,当手游矩阵回顾中国手游第一次说出“出海”这个命题的时候,除了中国市场非常熟悉的东南亚之外,许多厂商是将眼光放在了北美市场,因为当时的北美市场是一个非常成熟的市场,人口基数不小,付费习惯好,更重要的是智能手机的普及率很高,而且还有着很高的包容性,所以,北美移动游戏市场一直被国内看作是最值得去淘金的地方。

在中国移动游戏市场开始讨论出海北美市场,2016年的时候中国手游在北美市场仅占据3%的份额,而到了2021年底,根据Sensor Tower数据显示,美国市场为 Top 30 手游贡献了 36 亿美元的收入,相较 2020 年增长 53%,取代日本,成为中国手游最大的出海市场。

【资料图】

【资料图】

那么,中国游戏是如何攻占北美市场的。

1.

2016年,中国移动游戏市场迎来了IP元年,但是燥热的市场却让IP成为了移动游戏环境改变的催化剂,于是整个市场出现了不少粗制滥造的换皮、山寨等劣质作品,国内市场环境开始恶化,一方面是推广成本的进一步提升,另一方面是国内市场传统端游大厂在2016年集体发力,这也使得不少团队开始考虑出海,寻找一些成熟市场,至少竞争起来能够有章法。于是,北美市场成为了不少厂商心中的选择。

根据当时Google和NewZoo合作发布的《2016年全球游戏市场报告》显示,2016年全球移动游戏市场总规模达369亿美金,亚太地区以216亿美元的收入份额成为全球最大的移动游戏市场,中国移动游戏收入居全球首位。移动游戏正成为整体游戏市场中增长最快、收入最高的细分市场。北美移动游戏市场竞争开放,非北美移动游戏公司在北美市场上的占比43%,而中国游戏公司目前在北美市场的份额仅占比3%~4%,相对较低。

对中国的游戏公司而言,北美市场是一个很大的潜在市场。北美有一半人玩游戏,付费玩家的比重高于其他地区。到2018年,北美移动玩家中,每两位移动玩家中就有一位是付费玩家。这种付费人口不仅仅远超中国市场,更远超移动网络和游戏产业远远落后于中国市场的东南亚、中东和非洲等市场,所以北美移动游戏市场竞争最激烈。在当时看来,中国移动游戏市场迟早也会走向这条路,所以早日进入北美市场去学习和找到适合的出海指南,这对于国内出海游戏厂商无疑是一笔财富。

虽然在2016年左右,中国游戏公司在北美游戏市场的份额不足5%,不过已经有不少玩转出海较为出色的厂商以及产品了,比如智明星通的《列王的纷争》、Tap4Fun的《Invasion: Modern Empire》、IGG的《Marble Heroes》、网易的《梦幻西游》、蜗牛游戏的《太极熊猫》等等,在当时的北美市场都有不错的反响,只不过到现在看来,当时的营收表现或许已经不值得一提,但是对于中国厂商进军北美市场后续起到了非常关键的作用。

比如在当时中国厂商会更加专注于了解当地玩家的用户习惯,寻找最为有效的推广手段以及积极探索在北美市场可能会遇见的问题等等,其中被所有出海北美市场厂商一致同意的一点便是:注重建立自己的品牌与口碑是北美地区成功的关键。与国内市场有着很大的不同,北美用户对于开发商和发行商的品牌非常看重,这便是成熟市场的最直观体现。

2.

一方面是国内移动游戏市场的不断发展,另一方面是出海厂商们的不断探索,到了2018年底,Sensor Tower在一次会议上分享了中国厂商进军美国市场的最近表现,其中美国和加拿大的移动玩家占比达到了60%,游戏总收入达到了93.7亿美元,而结合App Store和Google Play的数据来看,美国手游营收接近90亿美元(扣除平台分成之后),以绝大优势领跑西方市场。

在美国手游畅销榜Top100中,中国手游市场份额占比逐年递增,至2018年Q4已经达到9%。从不到5%晋升到9%,虽然看似增长比例不大,但是这种进步却并不仅仅意味着营收的增加,而是为后续进入北美市场的出海厂商们提供了更多的有利帮助。

从当时的数据来看,在美国市场担任营销主力的产品类型主要是SLG,Top10中拥有7个席位,FunPlus的《火枪纪元》《阿瓦隆之王》、IGG的《王国纪元》以及智明星通的《列王的纷争》稳占前四席。根据当年的报道,FunPlus的《火枪纪元》《阿瓦隆之王》两款产品在2018年给公司贡献40亿收入,这也让FunPlus一时风头无两,凭借《火枪纪元》和《阿瓦隆之王》Funplus在2018年4月首次登顶中国发行商出海收入榜,此后几个月的时间里一直霸占着中国发行出海收入榜第一的位置,更重要的是,FunPlus在当时的出海市场靠的是《火枪纪元》和《阿瓦隆之王》两条腿走路,这在当年出海北美市场是非常罕见的现象。

无论是《火枪纪元》《阿瓦隆之王》还是《王国纪元》或者《列王的纷争》,还包括排名稍微靠后的《战火与秩序》和《黑帮城市》,游戏的类型和风格上都有着非常高的相似度,其类型都属于SLG游戏,而在风格上大家都是以主打海外市场的方式,在早期游戏立项时画风就是靠拢西方市场,所以,在2018年的出海中,北美市场被中国的SLG手游所征服,除了COC这种自成一派的策略性游戏外,其余SLG的席位几乎都被中国游戏所占据,恰好,SLG独特的长尾性又让中国厂商有了更多的机会去深入后续运营以及了解北美市场用户的可能。虽然这些SLG在画风上会偏向于海外市场,不过也是有细分的,比如友塔网络的《黑帮城市》、龙创悦动的《末日争霸:丧尸之战》,虽然还是偏向于西方风格,但是又属于一个新的细分风格。

到了2018年底,吃鸡大战也拉开了序幕,腾讯的《PUBG M》、网易的《Rules of Survival》也在美国市场开始了第一轮的碰面,虽然《PUBG M》上线的时间不长,但是因为有PUBG为背书,所以在北美市场《PUBG M》的接受度显然是要高于其它同类产品,在2018年底上线的《PUBG M》也才刚刚开启自己的传奇之路。

除了收入外,还有一点值得注意,就是超休闲游戏的崛起,很大程度上来说,这类游戏仅保留了核心玩法,有着较高的可重复性,上手易,精通难的特性,是一种非常杀时间的游戏,所以这种游戏在宣传上十分依赖广告投放,所以在这方面猎豹移动等厂商有着非常不错的优势,一方面是他们在这条赛道上的布局较早,另一方面是他们擅长游戏买量和广告投放,有不错的转化率和回报率,所以在当时的北美市场,下载榜的前列也被不少国内厂商所占据。

总体而言,在2018年,中国手游已经在北美市场展现自己的实力,其中以SLG为收入主力,超休闲游戏为下载主力,除了风格各异的SLG外,《奇迹暖暖》、《PUBGM》的出现让中国厂商看到了更多的可能性。

3.

SLG的优势延续到了2019年,根据伽马数据发布的《2019年美国移动游戏市场及用户行为调查报告》推测,2019年美国移动游戏市场依旧以本土产品为主,数量占比37.0%,流水占比45.0%;中国有多款移动游戏进入美国流水TOP100中流水占比20.1%,仅次于美国排名第二位。

除了SLG的基本盘以外,最大的惊喜则是《PUBG M》的强势出击,而最大的黑马则是来自于莉莉丝,莉莉丝以《万国觉醒》和《AFK Arena》两款产品让市场看到了即便是竞争已是红海的SLG领域依然还是找对了点便有机会切入。

另外值得注意的是,在2019年里面,上半年北美市场的收入冠军依然是两款有着非常强的生命力的产品,King的《糖果粉碎传奇》和Supercell的《部落冲突》,而在后面则是沙盒游戏平台《Roblox》,腾讯《PUBG M》,以及Playrix《梦幻家园》。从这几款产品来看,北美手游市场的收入金字塔模型是休闲游戏占据2款,策略,竞技和沙盒各占1款,而在同期的国内手游市场上,头部几乎不见休闲游戏和沙盒游戏,即便是如今来看,这两种类型的游戏要杀入收入榜头部依然是一件非常吃力的事情。

《PUBG M》的成功不仅仅是来自于PC端《PUBG》的影响,还有一点非常重要的原因则是当年吃鸡大战的时候,国内几家厂商同时发力,虽然最早出来的是小米的《小米枪战》,不过后续腾讯和网易的产品在品质上更胜一筹,而后是腾讯成功拿下北美市场,而网易则是在日本市场过得风生水起,不过这都是后话了。但是当时为了争夺战术竞技移动市场的空白,国内几大厂商的快速研发和迭代的确对整个出海市场有着非常深刻的影响,简单来说,中国手游的速度和质量在此次大战中展现得淋漓尽致。

而莉莉丝的厚积薄发也同样在北美市场中得到了非常好的体现。在后续的一些采访中,我们可以看到,莉莉丝之所以能够在北美市场连续突围,除了游戏品质本身过硬之外,就是本地化的宣传与口碑化营销的双向结合,在2019年8月的时候,莉莉丝曾发布了一支《万国觉醒》CG宣传片,虽然只是一支宣传片,不过耗时却长达7个多月。后来CG的制作方魔眼工作室复盘了整个CG的制作过程,从人物角色到故事内核,可以说这部CG在当时引起了游戏行业巨大的反响。凭借这部CG,《万国觉醒》补充了游戏的世界观,同时也树立起了自己在海外市场的品牌知名度。

值得一提的是,在2018年,MOBA游戏在北美市场同样有着不错的表现,那就是上海沐瞳科技研发的《无尽对决》,不仅击败《虚荣》,同样击败了AOV,随后惹上了官司。《无尽对决》之所以能赢过AOV和《虚荣》,除了最早上线的先发优势外,还在内容设计和运营理念上有不少长处,这点是无法被否认的,而关于两者之间的恩怨在此也就不多说了。

在2019年期间,因为国产手游在北美市场的多元化表现,所以对于瞄准这个市场的厂商来说,打法已经不再单一。除了传统的买量模式和营销双结合外,厂商们都开始进行更有针对的本地营销策略,同时还会在营销的同时加强塑造自己的品牌力,才有机会在当地市场快人一步。

4.

到了2020年底,根据Sensor Tower 发布的报告显示,仅仅在Q4,就共 21 款中国手游产品入围美区畅销榜 Top100,吸金近 7.8 亿美元,拿下 20% 的市场份额;在入围游戏数量和市场份额方面,均仅次于美国厂商。成为了手游出海当之无愧的成功案例。

在2020年期间,最大的惊喜来自于米哈游的《原神》。2020年9月28日,《原神》正式上线,根据Sensor Tower 后来发布的数据显示,自《原神》上线以来,半年时间全球吸金超过10亿美元,一年时间吸金超过20亿美元,其中国服IOS以占全球28.6%的比例成为第一大市场,日本和美国分别以23.7%和21%位居第二和第三。以此推算,《原神》在美国市场一年的吸金超过了4.2亿美元。要知道的是,这还是仅仅算的移动端收入,有网友分析,如果算上PS和PC端的话,《原神》可能从美国拿走12-16亿美元(2021整年)。收入只是其中的表现之一,而《原神》的成功让北美的二次元市场更加的具象化以及更重要的文化输入已然形成。

在这之前,北美市场的国产二次元游戏已经有一些较为成功的案例,比如《奇迹暖暖》《少女前线》《崩坏3》等等,这些国产二次元游戏的成功将北美市场的轮廓刻画了出来,比如这边的用户更加注重产品品质,追求画面质量与立绘的精美度,其中就是北美市场的用户群体具有超强的创作力,以及分享属性等到。而《Dragon Ball Z Dokkan Battle》在日本之外的市场,美国成为最主要的收入来源,14%的美国玩家占据了46%的总收入。可见 北美市场同样也是非常在意IP,并且有着非常多的氪金大佬。

米哈游有了自己《崩坏3》的经验,以及后续其它二次元产品在北美市场的表现作为参考,所以《原神》在海外运营的时候都非常精确,并且行之有效。在2021年10月,《原神》在海外社交平台公布了全新的“社区挑战赛”活动,以庆祝社交媒体粉丝数超过200万,包括马斯克(Elon Musk)在个人推特上表示:“迫不及待进入《原神》的世界”,并在该条推特下与网友互动,向网友推荐自己喜欢的动漫作品。

除了《原神》之外,在2021年还有着许多的新面孔出现,包括三七互娱、Magic Tavern、江娱互动等等,其中三七互娱的《Puzzle & Survival》可以说得上是2021年北美市场最大的黑马之一,在发行这款产品之前,三七互娱其实也做了大量的调研。他们首先看到生存这个题材是全球最吸金的题材之一,特别是在欧美市场的收入非常高。但同时,生存题材的游戏有很多,其中包括大量 SLG 游戏。后来经过进一步的评估,三七互娱内部发现三消的玩法与生存题材相结合的方案其实是可行的,因为两类游戏覆盖的受众群体有很大一部分重叠。根据后续三七互娱的产品副总裁殷天明的采访中,他表示根据目标用户群体所在区域去判断更容易被这个区域的用户接受的世界观和题材,最后才是去考虑在这样的背景下如何更合理地去做游戏。经过反复打磨,《Puzzle & Survival》便推开了北美市场的大门。

而在后续的营销中,三七互娱依然采用了不同地区不同的营销策略,更加本地化,更符合当地市场需求。通过大量线上与线下结合立体化营销,帮助用户更好地触达和感受这款游戏,同时也建立起了自己在北美市场的品牌与口碑。

5.

从2020年开始,国产SLG游戏已经在北美市场占据了绝对的统治。如今,除了SLG之外,射击游戏类型同样也被中国厂商所占据,虽然并不是国内的IP,不过几乎北美市场的主流射击游戏都是由腾讯负责开发,包括《PUBG M》《Apex英雄》手游以及《使命召唤手游》,对于北美游戏市场的“三大件”(枪车球)来说,腾讯能够完全吃下一件,确实得承认腾讯在射击游戏的领域已经征服了北美市场,甚至是全球市场。

根据国海证券在今年上半年发布的《中国移动游戏大航海深度报告:空间、格局、趋势》出海报告中提到,2021年美国移动游戏市场规模达177.74亿美元,中国自研手游收入在美国市场的份额已经达到了29.49%的比例,国海证券表示未来两年市场增长空间的测算来看,中国在美日韩市场仍有不小的提升空间。

中国手游从3%到30%一路走来,可以说是中国精品游戏的成长史。一方面是中国游戏公司的实力不断提升,通过研发速度、品类优势在海外市场进行全面的发展;另一方面则是出海的厂商越来越多,不仅会面对海外厂商的竞争,还会面对国内厂商的竞争,这种高度竞争的环境也会使得产品、运营以及服务等多方面能力进一步提升。

如今,中国游戏大厂对待海外市场的决心都已经写在了财报里面,在腾讯2022年Q3财报中就有个不能忽视的消息,腾讯旗下国际业务品牌Level Infinite发行的《幻塔国际版》(Tower of Fantasy)取得佳绩,三季度该游戏在日本市场同品类中流水排名首位,在美国市场同品类中流水排名第二,带动腾讯游戏在该季度的国际市场收入实现逆势增长。

相信在未来,无论是在产品线还是在发行线上,我们都能够看到更多具有代表性的中国游戏向海外市场输出,进一步放大中国游戏的影响力。