《一周资本市场观察》是钛媒体推出的资本市场要闻解读直播栏目,每周一中午12:30-13:30,在一个小时的时间里,帮助大家一网打尽一周资本市场大事!

本期节目,《一周资本市场观察》主理人雨朦特邀宁泽基金投资总监、雪球大V武强,宁泽基金董事、雪球人气用户吴吞,钛媒体内容运营编辑任颖文,分享了室温超导的概念,室温超导会给人类带来的变革,哪些行业会受益于室温超导的应用,室温超导是否会实现,2023年上半年公募基金表现情况,来伊份股价波动的原因、百胜中国最新业绩解读,海底捞发布盈喜等话题。

一周资本市场表现盘点(07.31-08.04)

(资料图)

(资料图)

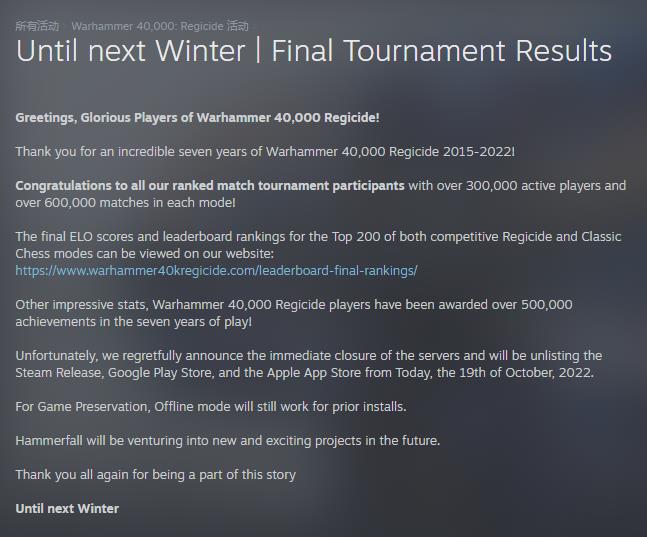

上周,A股三大股指中,沪指周涨0.37%,深成指周涨1.24%,创业板指周涨1.97%。上周,北上资金净流入260.69亿元,环比缩量198.01亿元;南下资金净流入121.86亿元,环比缩量117.76亿元。行业偏好上,北上资金增持规模前三的行业为电池行业、证券行业与酿酒行业;南下资金增持规模前三的行业为保险行业、多元金融行业、制药、生物科技与生命科学行业;北上资金上周增持个股中市值增幅排名前5的,分别是中船汉光、湖北广电、中远海科、法本信息与利源股份;南下资金上周增持个股中市值增幅排名前5的,分别是兖矿能源、碧桂园服务、香港交易所、海底捞与长城汽车。

上周,恒生指数周跌1.89%,恒生科技指数周涨0.69%。

上周美股三大股指都是下跌的,道指下跌1.11%,纳指下跌2.85%,标普500指数下跌2.27%。

上周,沪深两市共有5只新股上市,均未出现破发,上市当日涨幅最大的是8月1日上市的浙江荣泰,涨幅130.87%;港股在上周没有新股上市。

什么是超导?什么是室温超导?

宁泽基金投资总监、雪球大V武强介绍,超导指的是一种可以使电阻为0的材料,这种情况下是没有能量损耗的,因此成本与能耗损失都很小。而室温超导就是指在常温下,比如20-40摄氏度之间就能实现电阻为0的超导材料。

如何看待各国在室温超导方面的实验结果?目前存在哪些质疑点?

谈及目前全世界掀起的“LK-99复现潮”,武强坦言,韩国实验室的制备方法不同于传统的超导材料制备方法,各国的实验条件也不尽相同,目前还是要等学术界的最终研究结果。

但即使LK-99真的被证实为室温超导材料了,它也是一个仍然停留在初步阶段的概念化的东西,距离产业化可能还要很久很久。在此,武强特别提醒,这种题材炒作的风险通常都很大,大家一定要注意。

目前大家比较关注的与室温超导相关的行业有哪些?

武强指出,磷、铅行业可能是此次室温超导话题中大家比较关注的,但磷的供应量比较大,而且短期来看,室温超导材料从复制出来到产业化,还需要经历漫长的过程,因此与室温超导相关的磷、铅使用量无法用线性的方式来测量,主要都是靠市场情绪去推动的。

如果室温超导真的实现了,会给人类社会带来哪些变革?

谈及室温超导对人类社会带来的变革,武强认为主要有以下几方面:

1、电力输送,用常温超导输送电力可以完全避免能量损失,因此在电网可以承受的前提下,人类就可以大量的利用风电、光电了。

2、磁悬浮列车,对能源的损耗将会被进一步降低,成本也会降低,同时磁悬浮列车的速度也会远超目前的高铁。

3、医学方面,比如核磁共振,如果可以使用常温超导的话,磁场会更强,对于肿瘤与一些疾病的识别会更快、更准确。

4、电动汽车,常温超导材料的使用,会大大提升电动车的性能与充电速度。

1911年,人类开启了对超导现象的探索,112年之后,您认为室温超导是否会真的实现?原因为何?

武强表示,作为投资者,目前更多的还是去关注这个事件的发展,随着科技的进步,应该也有一定概率是可以实现的。

对于目前被许多人所质疑的LK-99的制备方法,武强认为,新材料的发现其实也不一定就都是在十分苛刻的实验环境中的,确实有可能在不经意间出现重大的发现。

最后,武强提出,在目前生产效率以及科技都有待于提升的时刻,全世界对于类似于ChatGPT与室温超导这种新的技术还是非常渴望的。

2023年上半年公募基金表现

钛媒体内容运营编辑任颖文介绍,万得显示,截至2023年二季度末全市场公募基金资产净值27.37万亿元,较今年一季度上升了0.99万亿元,环比上涨超过3个点;公募基金非货币市场基金总规模合计15.89万亿元,较一季度上升了0.46万亿元,环比上涨了2.97%,可以说,公募基金二季度规模从整体来说是有所增长的。

哪类基金业绩表现优异?

任颖文指出,基金业绩表现方面,2023年二季度,国际(QDII)股票型基金业绩表现最好,季度内收益中位数达到4.08%。以2023年上半年的维度来看,所有公募基金产品里,商品型基金收益表现最为突出,年内累计收益的中位数水平是8.47%,投资的相关标的主要是黄金与美国信托投资基金。

上半年收益表现掉队的基金类型有国际(QDII)混合型基金、偏股混合型基金、股票型FOF基金,这三种基金类型年内累计收益的中位数分别为-5.04%、-2.41%、-1.55%。

再从具体基金产品来看,2023年第二季度收益表现最好的三只基金产品分别是国融融盛龙头严选A、广发成长领航一年持有A、诺德新生活A,2023二季度累计收益都超过了30%。

2023年上半年,累计收益排名靠前的是诺德新生活A和东吴移动互联A,上半年累计收益都超过了70%。

市场关注度较高的主动权益类基金规模以及持仓行业分布如何?

任颖文指出,截至2023年二季度末,全市场主动权益类基金数量有3350支,合计规模达到了4.22万亿元。规模相较上季度环比下降6.9%,相较去年二季度同比下降7.4%。

为什么会出现规模环比下降的情况呢?任颖文解释,主要是由于权益市场二季度出现调整,并且存续产品有部分的净赎回;而新发权益基金规模增量贡献也不是很明显。

2023年二季度,主动权益基金重仓股票主要集中在食品饮料、电力设备及新能源、医药、电子和计算机,这五大行业合计占比超过了50%。具体来看,截至2023年二季度末,主动权益类基金总持仓市值前五大个股依次为贵州茅台、宁德时代、腾讯控股、泸州老窖、五粮液。

主动权益类基金中,重仓个股被基金增持的前三名依次为中际旭创、中兴通讯和传音控股;被基金减持的前三名依次是海康威视、山西汾酒和五粮液。

头部基金公司二季度主动权益类基金管理规模排名情况

任颖文表示,各大基金公司二季度主动权益类基金规模排名变动不大,位居首位的还是易方达基金,主动权益类基金管理规模达到2900多亿元,在全市场规模占比为7.05%。紧随其后的是中欧基金和广发基金,旗下管理的主动权益类基金规模分别为2300多亿和2200多亿元。

从整体来看,各大基金公司二季度的主动权益基金规模环比都有一定幅度的下降。其中下降幅度最大的是交银施罗德基金,环比降幅达到了12.98%。

从基金经理的维度看,2023年二季度主动权益类基金管理规模排名前十的头部基金经理名单,相比第一季度来说基本维持不变,稳居榜首的是易方达基金的张坤,在管基金数量4只,在管基金规模776亿元,规模环比降幅为12.75%。排在第二位和第三位的则是中欧基金的葛兰和兴证全球基金的谢治宇,最新管理规模分别为766亿元和654亿元。今年二季度,前十名头部基金经理管理的基金规模大部分都出现了不同程度的下滑,除了华商基金的周海栋之外,他所管理的基金规模环比有所增长,增幅为4.76%。

再从基金管理规模的维度来看,截至今年二季度末,全市场共有159名主动权益基金经理的管理规模超过100亿元。也有一些基金经理在二季度实现了管理规模的跃升。例如东证资管的基金经理郭乃幸,6月初他“接管了”东方红智远三年持有基金,再加上成功发行了新基金东方红先进制造,郭乃幸的管理规模从一季度末的47.74亿元增加到了102.51亿元。是百亿基金经理中管理规模环比增幅最大的,达到114.73%。

值得注意的是,受到二季度市场环境和基金赚钱效应不佳的影响,全市场159位百亿基金经理中只有28位的管理规模环比出现了增长,其中下降幅度最大的一位管理规模环比减少了33.32%。基金规模的普遍缩水一方面当然是投资者情绪的反映,但也有一部分原因是基金份额逆势增加、获得净申购的同时,净值下降而出现的“被动缩水”情况所导致的。

来伊份股价波动的原因

宁泽基金董事、雪球人气用户吴吞介绍,来伊份的股价自今年5月底的14.63元快速上涨至最高20.39元,后又迅速跌回14元。

大涨或许是因为蹭上了AI概念。来伊份早在2020年9月就曾与第四范式合作,运用AI赋能多场景智能化升级。在AI概念火热的时候也是跟风上涨一波。

值得一提的是,来伊份的大跌是从6月19日开始的。而6月19日来伊份与腾讯签署战略合作协议,合作范围涵盖休闲食品行业各类数字化应用场景,以及云计算、大数据、AI等技术领域。6月20日来伊份董秘在投资者关系平台上表示:“公司已经和腾讯在AI方向的数智人、智能导购等方面做了不断尝试并取得显著效果。”

为什么利好公布之日,股价反而开始大跌呢?吴吞认为,这是因为在股市里有句话叫做“利好出尽是利空”。一方面,炒股炒的是预期,如果市场发现后续没有持续性利好,那利好也就变成利空了;另一方面,也可能会存在一些资金配合消息面的炒作。

来伊份最近发布的业绩预告显示,预计今年上半年归母净利润为5100万元-6120万元,同比下滑44.62%-53.85%,扣非净利润为3100万元-3720万元,同比下滑63.18%-69.32%。

来伊份业绩下滑幅度如此之大,一方面是因为去年的基数高。来伊份总部在上海,去年上半年疫情时期,上海出现了“囤货潮”,并且来伊份还获得了大量政府保供订单,2022年上半年,来伊份特区团购业务实现收入2.39亿元,来伊份2022年上半年扣非净利润实现1.01亿元,同比增长138.69%。

此外,今年零食行业更卷了,新开了很多低价的连锁零食店。消费收缩之下,走高端市场的来伊份的竞争力有所减弱。相比之下,今年上半年一些定位下沉市场的零食品牌增长都还不错,比如盐津铺子。

百胜中国最新业绩解读

吴吞指出,百胜中国业绩同比大增有多方面的原因:疫情下的低基数、开店节奏加快、同店销售额的增长、成本降低,以及中国的餐饮消费复苏超预期等。二季度麦当劳肯德基的同店销售额都增长很大,麦当劳中国同店销售额同比增长14%,肯德基同比增长15%,并且这两个品牌今年的开店节奏都非常快,中国的连锁餐饮市场焕发了巨大活力。

吴吞称,很多人可能都有些疑惑,为什么在中国做的最好的快餐品牌反而不是中式餐饮品牌?包括当年百胜中国旗下主打中式餐饮的品牌“东方既白”做的也远不如肯德基。吴吞认为,根本原因是由于中国幅员辽阔,菜系众多,中式餐饮品牌很难满足所有人的口味,在扩张过程中会有明显的瓶颈。比如老乡鸡比较受欢迎的区域还是在安徽、上海、南京等地,最主要还是因为安徽人喜欢吃,而在长三角工作的安徽人很多,所以老乡鸡才有了拓展空间,但是再想向其它地方扩张,阻力就很明显了。

那为什么洋快餐大多数人都喜欢呢?吴吞指出,因为高热量。人类进化过程中经历过饥寒交迫,所以对高热量的热爱是刻在基因里的。因此炸鸡、冰淇淋、奶茶这些品类就很容易扩张。本质上不是中西快餐之争,而是品类问题,炸鸡、汉堡就是非常适合做快餐的好品类,所以像塔斯汀等品牌也崛起的非常快。

再说回百胜中国,上半年,百胜中国门店拓展创新高,净新增门店655家,其中必胜客净新增169家门店,也创下了历史最高。公司在二季度迎来两大里程碑:必胜客在中国的门店数量超过3000家,肯德基在上海的门店数量超过500家。肯德基目前已遍布超过1900个城镇,并在继续关注800多个没有肯德基的城镇。

“没有肯德基的城镇”这个词在百胜中国近几年的财报中出现的频率很高。可以看出,肯德基很重视规模和下沉市场。吴吞认为,肯德基的发展就是一个不断下沉的过程,最早肯德基只在高线城市开店,那时吃一回肯德基都是可以和别人炫耀的事。这么多年过去了,人均收入在提升,但肯德基的涨价幅度不大,价格显得越来越亲民了。其实这有些像特斯拉,国产化之前特斯拉售价很高,让人觉得是高端品牌,国产化之后持续降价,让消费者感觉很值,事实上品牌已经预留出了足够的利润空间。

所以肯德基进击下沉市场也是十分顺畅的,并且还能借助规模效应扩大成本端的优势,第二季度,百胜中国的食品及包装物成本为30.7%,较去年同期降低了20个基点。

此外,这一两年非常火热的“疯狂星期四”还有“周日疯狂拼”等活动,一方面为消费者提供了更具性价比的套餐,另一方面也是在进行产品结构控制调整,让鸡的各个部位均衡一些,因为整鸡的采购成本肯定比单独各个部位的采购成本低。

海底捞发布盈喜

吴吞表示,海底捞盈喜最亮眼的就是净利润同比增长29倍,当然这是因为去年基数太低,其实和2019年比会比较客观,海底捞预计上半年净利润不低于22亿元,接近2019年全年的23.45亿,也就是半年就赚了2019年全年的钱。并且火锅是有一定季节性的,一般来说冬季的客流量更好,所以一般下半年的业绩会更好。对比2019年同期,2019年上半年净利润为9.11亿元,相比之下增长了近140%。

海底捞在公告中称利润增加主要由于翻台率提升,内部管理及营运改善,餐厅经营效率提升。事实也确实如此,2022年海底捞启动了两项计划:“啄木鸟”以及COO巡店制度,这两项计划都对经营效率的提升有很大的促进作用。

啄木鸟计划主要是清楚亏损门店,提高效率。COO巡店制度则是考核翻台率等指标,且每个月都要做制度检查。

此外,海底捞在2022年下半年还调低了底薪,但提高了分红,并且分红还设置了内部门店KPI门槛。“低底薪高分红”的模式也降低了工资成本,但同时也让员工更“卷”了。

海底捞还于2022年9月底发布了硬骨头计划,主要是基于审慎原则恢复部分关停餐厅,此时已经在为疫情管控放开做准备了。

疫情时,海底捞的翻台率是在不断降低的,此前市场担忧因为营收减少,但固定成本不变以及规模效应减弱会让海底捞的净利率明显下滑。但是因为经营效率的提升,海底捞的净利率还是比较稳定的,2022年下半年,翻台率3.0对应净利率9%,2019年翻台率5.0的时候对应净利率8.8%。

如今伴随着翻台率的提升,再叠加疫情时锻炼出的成本控制能力,使得海底捞的盈利能力表现超过了市场预期。

更多资本市场内容和观点分享,欢迎在钛媒体App搜索“一周资本市场观察”专栏,收看节目直播回放。

免责声明:本直播栏目消息来源于公开资料,所有内容和建议仅供参考,不应作为投资决策唯一参考因素,投资者应自主作出投资决策并自行承担投资风险。投资有风险,入市需谨慎。

(本文首发于钛媒体APP,作者|平台运营部编辑雨朦)

关键词: